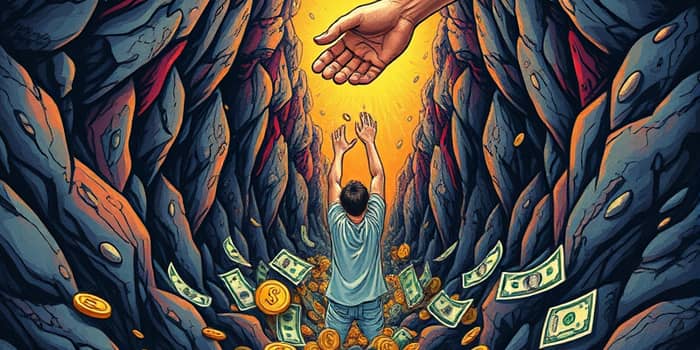

Em meio a boletos impagáveis e decisões diárias que pesam no orçamento, muitas pessoas se veem sem espaço para respirar financeiramente. Sentir que não existem recursos nem mesmo para as necessidades mais básicas é um sinal de alerta claro de que algo precisa mudar. Neste artigo, vamos explorar o que significa atingir o fundo do poço financeiro, como reconhecer os primeiros sinais de colapso e por que buscar ajuda no momento certo pode ser a diferença entre sobreviver à crise ou ser arrastado por ela.

Conceito de “Fundo do Poço” Financeiro

Na linguagem popular, a expressão “fundo do poço” descreve o ponto mais crítico de uma crise, quando não há possibilidades de piora e a sensação de impotência toma conta. No âmbito das finanças pessoais, esse conceito assume contornos ainda mais graves, pois impacta diretamente na qualidade de vida e no bem-estar emocional de quem o vivencia.

Em situações de insolvência, a pessoa se vê forçada a depender excessivamente de linhas de crédito, sem ter como honrar compromissos básicos. Quando não há dinheiro suficiente nem para emergências básicas, surge a necessidade de recorrer a empréstimos com juros elevados, criando um ciclo vicioso difícil de romper.

Contexto Brasileiro de Endividamento

De acordo com o Instituto Internacional de Finanças (IIF), a dívida global — envolvendo famílias, empresas e governos — ultrapassou US$ 253 trilhões em 2019, o equivalente a 322% do PIB mundial. Esse excesso cria um sistema financeiro instável, propenso a crises e à inflação de ativos, fatores que afetam diretamente o crédito disponível aos consumidores.

No Brasil, a história não é diferente. Em 2019, a saída líquida de dólares atingiu US$ 44,77 bilhões, a maior evasão desde 1982. Já em março de 2020, estrangeiros haviam retirado R$ 34,9 bilhões da bolsa, cerca de R$ 918 milhões por pregão, contra uma média diária de R$ 179,5 milhões em 2019. Esse cenário de instabilidade resulta em juros elevados e restrição de crédito.

Segundo o economista Elisson de Andrade, é raro encontrar alguém com dinheiro guardado; a maior parte dos brasileiros vive quitando prestações. Pesquisa do Banco Central mostra que em certo mês 22,38% da renda familiar foi destinada ao pagamento de dívidas. Esses números ilustram um panorama em que o fundo do poço não é apenas individual, mas reflexo de um contexto estruturado para gerar dependência financeira.

O Ciclo do Fracasso Financeiro

O InfoMoney, com base em estudos de Elisson de Andrade, descreve um ciclo de decisões e hábitos que pavimentam o caminho para a insolvência pessoal. Entender cada fase desse processo ajuda a identificar onde a trajetória começa a se desviar e permite ações preventivas.

Quando se chega à quinta fase, o ciclo se completa e a pessoa se vê no fundo do poço financeiro propriamente dito: sem acesso a crédito e com nome negativado, as portas parecem se fechar.

Como Identificar os Sinais de Alerta

Antes que seja necessário buscar socorro financeiro, é possível observar sinais claros de que o processo de deterioração já está em curso. Reconhecer esses indícios na rotina e no comportamento evita que a crise se aprofunde.

- Comprometimento elevado de renda em dívidas, acima de 30% do salário.

- Ausência total de reserva de emergência para qualquer imprevisto.

- Uso permanente de rotativo, cheque especial e refinanciamentos.

- Atrasos frequentes em contas básicas, como aluguel e energia.

- Sensação de trabalhar muito e não sair do lugar, sempre apagando incêndios.

- Estresse constante e vergonha de falar sobre finanças com amigos e família.

O Erro de Esperar Demais para Mudar

Segundo Reinaldo Domingos, da ABEFIN, o maior equívoco é aguardar até o ponto de ruptura para tomar providências. Quanto mais se espera, maior o impacto emocional e financeiro, e menores as opções de recuperação sustentável.

- ciclo de dívidas e sofrimento, sem perspectiva de alívio real.

- Dependência de uso de remédios paliativos que não resolvem a causa raiz.

- Risco de comprometer a estabilidade financeira de futuras gerações.

- Perda de credibilidade junto a instituições de crédito e mercado.

Passos Práticos para Pedir Ajuda e Retomar o Controle

Ao perceber que os sinais estão presentes, o próximo passo é agir rapidamente e de forma organizada. Buscar ajuda não é sinal de fraqueza, mas de responsabilidade e coragem para mudar.

- Elabore um diagnóstico detalhado das dívidas e gastos mensais.

- Procure orientação de um especialista em educação financeira ou consultor de crédito.

- Negocie prazos e taxas junto a credores, apresentando propostas realistas.

- Estabeleça um plano de pagamento com metas de curto, médio e longo prazo.

- Conte com apoio de familiares ou grupos de suporte para manter a disciplina.

Ao seguir esses passos, você cria um ambiente de tomada de decisão consciente, reduz o risco de recaídas e abre espaço para a construção de uma reserva financeira sólida.

Construindo um Futuro Financeiro Sustentável

Sair do fundo do poço é apenas o começo de uma jornada de transformação. Para garantir que a estabilidade perdure, é fundamental aplicar princípios de educação financeira ao cotidiano e manter hábitos saudáveis.

Isso inclui diversificar fontes de renda, investir na formação profissional, criar metas realistas de poupança e revisar periodicamente o orçamento. Com disciplina e apoio adequado, é possível traçar um caminho duradouro rumo à liberdade financeira e à tranquilidade pessoal.

Referências

- https://pravalom.com.br/glossario/o-que-e-fundo-de-poco/

- https://outraspalavras.net/mercadovsdemocracia/viagem-ao-fundo-do-poco-no-capitalismo-financeiro/

- https://www.infomoney.com.br/minhas-financas/entenda-o-que-e-o-ciclo-do-fracasso-financeiro/

- http://abefin.org.br/o-erro-de-esperar-ate-o-fundo-do-poco-financeiro-para-realizar-mudancas/

- https://www.youtube.com/watch?v=syac6QmiTdA